Enotni kmetijski davek: izjava (vzorec)

Ruski kmetje lahko svoje dejavnosti izvajajo drugače davčnih režimov. Zakonodaja jim omogoča, da delajo pod pogojem plačila UAT ali enotnega kmetijskega davka. Uporaba te preference pomeni tudi izpolnitev in predložitev dokumenta poročanja FTS - deklaracije na USAT. Kakšne so njegove značilnosti? Kako ga pravilno izpolniti?

Davčne funkcije

Enotni kmetijski davek (UAT) se nanaša na posebne načine interakcije med podjetjem in državo, da se odštejejo potrebna plačila v proračun. Davčni zavezanci po USAT so lahko pravne osebe in samostojni podjetniki, ki se ukvarjajo s kmetijsko dejavnostjo.

Enotni kmetijski davek nadomešča naslednje vrste pristojbin:

- davki na dobiček, premoženje, DDV (za pravne osebe);

- davek od premoženja, dohodnina, DDV (za samostojne podjetnike).

UAT se včasih obravnava kot analog USN. To predvideva podobno stopnjo - 6% (za poenostavljeni davčni sistem po shemi "dohodek"). Plačilo enotnega kmetijskega davka se izvaja v dveh tranšah. Prvič, to je predplačilo - plačati ga je treba v 25 dneh po 6 mesecih v letu. Drugič, to je preostali del davka - plačati ga je treba pred 31. marcem naslednjega leta.

Po uvedbi enotnega kmetijskega davka je Ruska federacija, kot menijo mnogi strokovnjaki, močno spodbudila podjetniško dejavnost kmetov. Hkrati morajo kmetijski proizvajalci, ki delujejo pod ustreznim davčnim režimom, državi predložiti izjavo, ki jo določa zakon. Razmislite, kakšne so značilnosti priprave tega dokumenta.

Deklaracijska struktura

Kakšna je struktura izjave, ki jo mora kmet plačati državi, ki plača en sam kmetijski davek? Zadevni vir vsebuje naslednje elemente: t

- Naslovna stran.

- oddelek 1, ki izračuna znesek UAT, ki se plača v letu 2007. T državnega proračuna.

- Oddelek 2, ki odraža zneske za izračun ustreznega davka.

- Oddelek 2.1, ki beleži znesek izgube in zmanjšuje davek v določenem obdobju.

- oddelek 3, ki je poročilo o ciljni uporabi sredstev, premoženja ter dela in storitev, ki jih kmet prejme kot rezultat dobrodelnih dejavnosti ali izvajanja ciljnega financiranja.

Vnos informacij v vsak odsek ima funkcije.

Zahteve za polnjenje

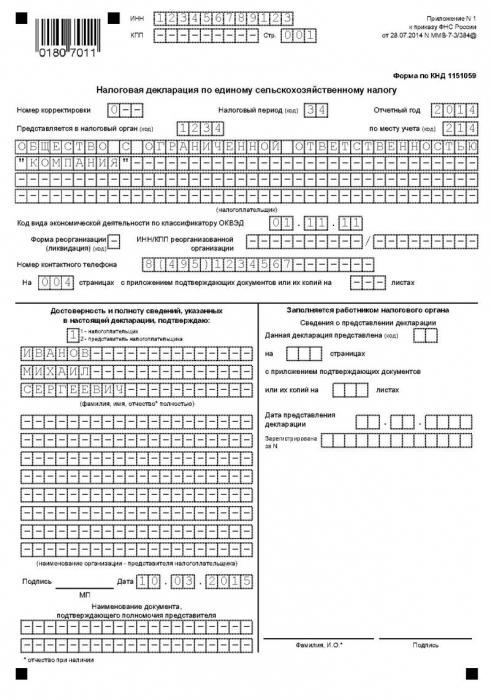

Izjava se izpolni v skladu z obrazcem iz Dodatka št. 1 k Odredbi Zvezne davčne službe Ruske federacije z dne 28. julija 2014. Če kmet težko prenese ta dokument na internet, bodo uslužbenci Zvezne davčne službe vedno izdali potrebno obliko. Enotni kmetijski davek je pomembna prednost, vendar je poročanje o njem precej težaven postopek. Razmislite o njegovih glavnih odtenkih. Začnimo s posebnostmi izpolnjevanja izjave.

Prva stvar, ki jo je treba paziti: vrednosti v stolpcih dokumenta morajo biti označene v rubljih, zaokrožene na cele številke. Kaj je načelo? Če prvotni indikator vsebuje več kot 50 kopeckov, potem morate zaokrožiti, če je manj - potem manjši. Informacije v izpolnjenem in natisnjenem (če je bilo delo z dokumentom izvedeno na računalniku) deklaracije ni mogoče popraviti s peresom. V vsakem polju je treba zabeležiti le en kazalnik. Izjavo je treba izpolniti z velikimi tiskanimi črkami. Če ni mogoče označiti nobenega od indikatorjev ali ga ni treba dodati v dokument, morate v ustrezno polje vstaviti pomišljaj. Če je dokument izpolnjen na računalniku, morate uporabiti pisavo Courier New velikosti 16 ali 18.

Izpolnite naslovno stran

Zdaj se bomo lotili izpolnjevanja osnovnih elementov izjave, ki jo podjetnik plačuje državi, ki plača enoten kmetijski davek. Začnimo z naslovno stranjo.

Vključevati mora informacije na vseh področjih, razen v oddelku, o katerem je zapisano, da je treba podatke vpisati pri uslužbencu davčne institucije. Pri delu z naslovno stranjo morate popraviti:

- INN in KPP (za IP - samo INN);

- številka popravka (v primeru revidirane izjave);

- davčno obdobje ;

- leto poročanja;

- oznako davčnega organa (v dokumentih, ki potrjujejo državno registracijo podjetja);

- kodo, ki odraža mesto poročanja davčnemu organu (v kraju registracije davčnega zavezanca);

- polno ime podjetja - v skladu z informacijami v ustanovnih dokumentih.

- koda OKVED;

- če je primerno: šifra obrazca za reorganizacijo, TIN in KPP nove strukture;

- pristojbine za kontaktne telefone;

- število strani, ki tvorijo izjavo;

- število listov dokumentov, priloženih deklaraciji, ali njihovih kopij (vključno s tistimi viri, ki potrjujejo pooblastilo osebe, ki zastopa interese davčnega zavezanca).

Potrdite točnost podatkov

Najpomembnejši odtis polnjenja naslovne strani: ima oddelek, v katerem morate zapisovati, ki potrjujejo točnost podatkov, zabeleženih v izjavi.

Če zadevni poročevalski dokument podpiše vodja podjetja ali samostojni podjetnik posameznik, je treba v ustreznem delu lista vpisati številko 1. Če interese davčnega zavezanca zastopa druga oseba, potem je to potrebno.

V prvem primeru morate določiti polno ime. vodja podjetja ali SP. Podpis in pečat morata biti pritrjena (če obstaja). V drugem primeru so polna imena zapisana na enak način. predstavnik davčnega zavezanca, navedite svoj podpis in datum.

Če je izjava predložena samostojni podjetnik, potem polno ime ni treba navesti. Dokument v tem primeru mora biti podpisan in datiran. Če je deklaracija predložena FTS, mora predstavnik podjetja na ustreznem polju navesti ime dokumenta, ki potrjuje pooblastilo osebe, ki opravlja funkcijo interakcije s FTS.

Naslednja strukturna komponenta deklaracije je Oddelek 1. Preučili bomo podrobnosti njegovega zaključka.

Dokončanje oddelka 1

Glavna naloga pri izpolnjevanju tega razdelka je navesti pravilen znesek obračunanega davka, ki se plača v proračun. Toda preden ga določimo, je treba na dokument postaviti številne pomembne oznake.

Tako je v vrsticah 001 in 003 potrebno vpisati kodo OKTMO (določeno na podlagi geografije dejavnosti podjetja). Če so ustrezne številke krajše od 10 celic, predvidenih v polju dokumenta, je treba na neuporabljenih območjih postaviti črtice. Koda v vrstici 001 mora biti nujno navedena, v 003 - samo, če je bila spremenjena lokacija organizacije ali če se je podjetnik preselil v drugo naselje. Če se geografija poslovanja ni spremenila, potem v vrstici 003 postavite pomišljaj.

Zdaj pa se obrnemo na podatke, na podlagi katerih se izračuna enotni kmetijski davek.

V vrstici 002 morate navesti znesek, ki odraža znesek predplačila za UAT, ki se državi obračuna kot posledica dejavnosti kmeta v obdobju poročanja.

V vrstici 004 se zabeleži znesek UAT, ki se prenese v proračun, ob upoštevanju že opravljenih predplačil za pol leta (vzamejo se podatki iz vrstice 050 v oddelku 3, od katerih se odšteje številka za postavko 002). Obravnavani kazalnik je določen, če so vrednosti v vrstici 050 večje ali enake vrednostim iz odstavka 002.

V vrstici 005 se vsota EXSN zabeleži, da se zmanjša za ustrezno davčno obdobje (od številk v vrstici 002 moramo odšteti številke za odstavek 050 v oddelku 2). Označena vrednost je označena, če so v vrstici 050 številke manjše kot v 022.

Podatki, ki so zabeleženi v oddelku 1, morajo biti potrjeni v ustreznem polju na enak način kot na naslovni strani.

Zdaj razmislite o postopku za izpolnitev naslednjega elementa izjave - oddelek 2.

Dokončanje oddelka 2

V vrstici 010 se evidentira znesek dohodka, ki ga je davčni zavezanec prejel za zadevno obdobje. Ta kazalnik se upošteva pri določanju velikosti osnove za določitev višine pristojbine. Vir prava, ki v tem primeru ureja, kako je opredeljen enotni kmetijski davek - davčni zakon Ruske federacije, in sicer klavzula 1 člena 346.5 tega zakona.

V vrstici 020 se evidentira znesek izdatkov, ki jih je imel davčni zavezanec za zadevno obdobje. In v tem primeru, vir, ki vsebuje pravila za določitev enotnega kmetijskega davka - davčnega zakonika Ruske federacije. Podobno se sklicuje na določbe 346.5. Člena zakona.

Vrstica 030 evidentira davčno osnovo. Kako jo opredeliti? To je zelo preprosto: treba je odšteti od dohodkov, ki jih proizvede podjetnik, ki plača en sam kmetijski davek, stroške. To pomeni, da izračunamo razliko med vrsticami 010 in 020. Če se izkaže, da je negativna, torej se izkaže, da je kmet izvajal obračunsko obdobje z izgubami, se davčna osnova v tem primeru prizna kot nič.

V vrstici 040 morate navesti znesek izgube, s katerim je kmet znižal davčno osnovo za UAT za preteklo davčno obdobje. To pomeni, da morate vzeti vrednosti iz klavzule 030. Upoštevajte, da se lahko ustrezne številke uporabijo le v zneskih, ki niso bili preneseni na začetek prejšnjega davčnega obdobja iz prejšnjih - v vrednostih, navedenih v vrstici 010 v oddelku 2.1. Številke v odstavku 040 ne smejo biti večje od številk v vrstici 030.

V vrstici 050 je zabeležena v absolutnih vrednostih, v resnici, enotni kmetijski davek, enotni kmetijski davek. Kako jo opredeliti? Ključno merilo, ki vpliva na višino takega zbiranja kot enotnega kmetijskega davka, je stopnja. Je 6%. Drug pomemben parameter, ki vam omogoča določitev zahtevane številke, je znesek davčne osnove, ki se zmanjša za znesek izgube, ki je bila zabeležena v prejšnjih obdobjih. To pomeni, da je treba določiti razliko med kazalniki vrstic 030 in 040 in nato izračunati 6% ustrezne številke.

Po izpolnitvi oddelka 2 je potrebno potrditi ustrezne informacije na enak način, kot je to storjeno pri delu z naslovno stranjo in oddelkom 1. t

Obstaja še ena pomembna faza dela z dokumentom. Brez tega pravilna izjava ne bo podana. Enotni kmetijski davek se lahko zmanjša, kot smo že omenili, zaradi možnih izgub za kmeta. Določitev ustreznih številk se izvede v oddelku 2.1. Upoštevajte posebnosti njegovega polnjenja.

Razdelek 2.1 Dokončanje

Ta oddelek je izpolnjen, če je kmet prejel izgube v preteklih davčnih obdobjih. V tem primeru se lahko upoštevajo kazalniki, zabeleženi v zadnjih 10 letih. Podobno se lahko izgube v tekočem davčnem obdobju upoštevajo v naslednjih 10 letih. Prenos kazalnikov se lahko izvede za vsako leto - v celoti ali v celoti. Pomembno pa je, da se upošteva vrstni red prenosa izgub glede na pogostost njihovega fiksiranja.

Vrstice 010-110 prikazujejo znesek izgub, ki niso bile prenesene iz prejšnjih obdobij v tekoče. Razdeliti jih je treba po letih (v skladu z vrednostjo kazalnikov v vrsticah od 130 do 230, ki so v prejšnjem obdobju v oddelku 2.1).

V vrstici 120 je treba zabeležiti znesek izgube za preteklo obdobje (za to je treba izračunati razliko med vrednostmi v vrstici 020 in 010 v oddelku 2). Ustrezni kazalnik je določen, če so številke v vrstici 010, ki so v oddelku 2, manjše od tistih, ki so navedene v odstavku 020 v istem delu izjave.

V vrstici 130 je treba zabeležiti znesek izgub, ki jih je mogoče pripisati začetku naslednjega obdobja poročanja - tistih, ki jih davkoplačevalci enega samega kmetijskega davka lahko prenesejo v naslednja leta. To pomeni, da je treba vrednosti iz odstavka 040 odšteti od števila v vrstici 010 in nato dodati informacije iz vrstice 120 v dobljeni kazalnik.

Številke iz vrstice 130 je treba prenesti v oddelek 2.1 v deklaraciji, ki odraža rezultate za naslednje obdobje, in se zabeležijo v odstavku 010.

V vrsticah 140 do 230 se evidentirajo zneski izgub, ki se ne prenesejo z zmanjšanjem velikosti davčne osnove v preteklem obdobju v primerjavi z leti, ko so bile oblikovane. Vrednost izgub za preteklo obdobje mora biti zadnja v čakalni vrsti. Vsota zneskov v vrsticah od 140 do 230 mora ustrezati številki iz odstavka 130.

Vrednosti v vrsticah od 140 do 230 je treba premakniti v razdelek 2.1 izjave, ki je pripravljena za naslednje obdobje, in zabeležene v vrsticah od 020 do 110.

Dokončanje razdelka 3

Oddelek 3 je še en bistveni sestavni del, ki vključuje zadevno deklaracijo. Enotni kmetijski davek je prednost kmetov, ki jo lahko spremlja tudi možnost uporabe denarja, dela ali storitev, ki se pridobijo kot rezultat dobrodelnih dejavnosti ali ciljnega financiranja. Kmetje, ki uporabljajo ustrezna sredstva, morajo zato dopolniti oddelek 3 dokumenta.

Poročanje skrbniških skladov

Z označenim delom deklaracije mora davčni zavezanec izbrati imena sredstev, ki so bila uporabljena v vrstnem redu namena, kot tudi oznake del in storitev, ki jih določa zakonodaja. Vse te podatke je treba zabeležiti v grafu 1.

Struktura poročila bi morala vključevati tudi podatke, ki odražajo rezultate dejavnosti v prejšnjih obdobjih - zlasti, če so bila ciljna sredstva prejeta, vendar niso bila uporabljena, in še vedno obstaja možnost, da se ta sredstva porabijo. V stolpcu 2 morate navesti datum sprejema teh sredstev, v stolpcu 3 - njihovo velikost, pa tudi obdobje uporabe (ali pomanjkanje le-tega, ki se včasih lahko zagotovi tudi).

V stolpcih 2 in 5 morajo informacije navajati dobrodelne ustanove, ki so bile ustanovljene v skladu z določbami zveznega zakona št. 135 z dne 11. avgusta 1995, neprofitne organizacije in gospodarske družbe, ki so prejele skrbniške sklade v skladu s prvim odstavkom 251. člena davčnega zakonika Ruske federacije.

Po izpolnitvi potrebnih postavk v oddelku 3 je treba kazalnike povzeti v stolpcih 3, 4, 6 in 7, nato pa izpolniti vrstico „Celotno poročilo“ izjave.