Analitika in napovedi za Elliotove valove. Teorija in praksa

»Vsaka resnica je urejena z zakonom, vsaka materialna komponenta je podvržena zakonu. Brez zakona bo prišlo do kaosa in v kaosu ne more biti življenja. Sam koncept zakona temelji na redu, ki je ohranjen na nespremenljivost in se bo zato znova in znova ponavljal. Poleg tega, če se naučimo zakona, je mogoče predvideti vse ukrepe. “ R. N. Elliott (1871-1948).

Koncept valov

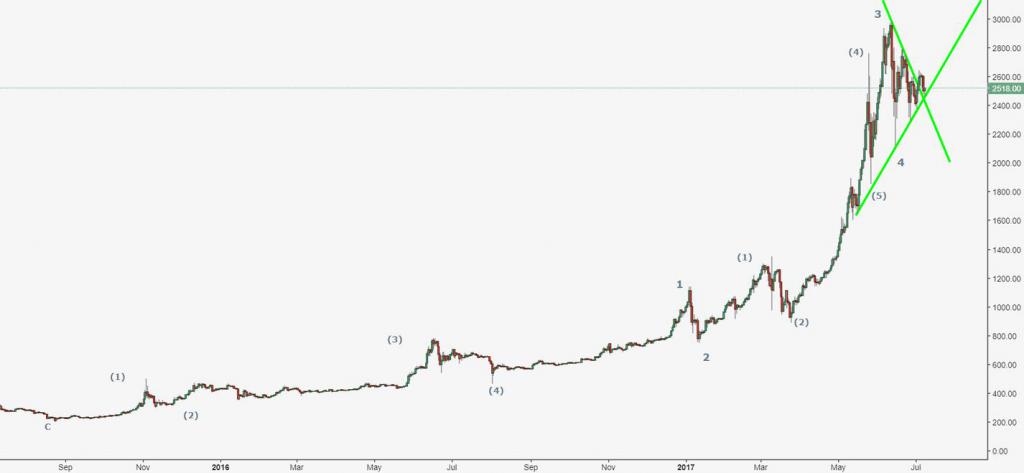

Princip valovanja je odkritje Ralpha Nelsona Elliotta, po katerem se na trgih nadaljuje nenehno ciklično in metodično ponavljanje. Študije tega pojava so pripeljale do razvoja in oblikovanja najbolj natančne metode za napovedovanje finančnega trga. Ta metoda je zelo priljubljena ne samo na Forex trgu, ampak tudi dobro delal na borzi. Predvidevamo lahko, da bo ta metoda delovala na trgu kriptovalute.

Elliottova valovna analiza temelji na uporabi vzorcev, ki so definirani na različnih točkah trga. Vsi ti vzorci, od katerih jih je trinajst, so zelo tesno povezani med seboj in napovedujejo gibanje trga v danih razmerah. Značilnosti tega načela ne obstajajo le na trgih, ampak obstajajo tudi v vseh materialnih sistemih, od prostora univerzalnih galaksij do najmanjše molekule.

Hierarhija vzorca

Vzorci so zgrajeni v različnem obsegu in so povezani z relativnimi proporcionalnimi razmerji. To je potrebno za identifikacijo kategorije predloge v hierarhičnem vrstnem redu, tako da se lahko določi pravilno zaporedje za neprekinjen razvoj.

Knjiga "Valovi Elliott: ključ do tržnega vedenja" opisuje, kako delovati in trgovati po vzorcih teh valov in doseči uspeh pri trgovanju. Elliott je razlikoval in kasneje imenoval devet stopenj valov, ki so bile takrat praktično pomembne. Danes lahko razširimo svoj seznam, saj je trgovanje ob upoštevanju časa postalo možno ne samo na dnevnih in urnih grafikonih, temveč tudi na 30, 15 in petminutnih časih.

Elliotov seznam se začne z največjim valom časovnega intervala in se spušča. Uporabite lahko katero koli predlogo, ki jo je predlagal Elliot, glavna stvar je, da poznate hierarhijo uporabljenega naročila.

Kazalnik

Elliottov indikator valovanja je priljubljeno orodje, ki se uporablja pri tehnični analizi. Trgovcem omogoča, da napovejo ponavljajočo se in ciklično naravo deviznega trga (ali katerega koli drugega trga, kot je trg vrednostnih papirjev).

Elliotova teorija valov kaže, da navidezno kaotično obnašanje na različnih finančnih trgih ni. Trgi se dejansko gibljejo v predvidljivih, ponavljajočih se ciklih ali valovih. Ti valovi so posledica vpliva na investitorje iz zunanjih virov, predvsem sodobne psihologije množic v danem trenutku.

Elliottov val napoveduje, da se bodo cene trgovanih valutnih parov razvijale v valovih: pet impulznih valov in trije korektivni valovi. Impulzni dajejo glavno smer trga in korektivni premik v nasprotno smer.

Oglejmo si podrobneje, kako prepoznati vzorce različnih časovnih intervalov. Pulzne valove lahko razdelimo na podstrukture, ki so sestavljene iz petih struktur. Te strukture so določene glede na značilne vzorce: dolžino valov in diagonalni trikotnik na petem valu. Za identifikacijo takšnih valov, kot naključno in vstopnih točk transakcije, uporabite indikator Elliottovega vala.

Da bi v celoti razumeli valni indikator, ki ga je predlagal Elliot, je pomembno analizirati psihološko utemeljitev vsakega od teh valov. Ker je cikcak cen variacija optimizma in pesimizma vlagateljev.

Korekcijski valovi

Elliottove korekcijske valove lahko razdelimo v šest podkategorij valov. Kategorije temeljijo na smeri in vzorcih valov:

- cikcak;

- ravno nepravilno;

- vodoravni trikotnik;

- tri dvojne vzorce;

- tri trojne vzorce.

Vsaka predloga zagotavlja dragocene informacije o tržnih ciklih in zaporedjih.

Kako brati valove

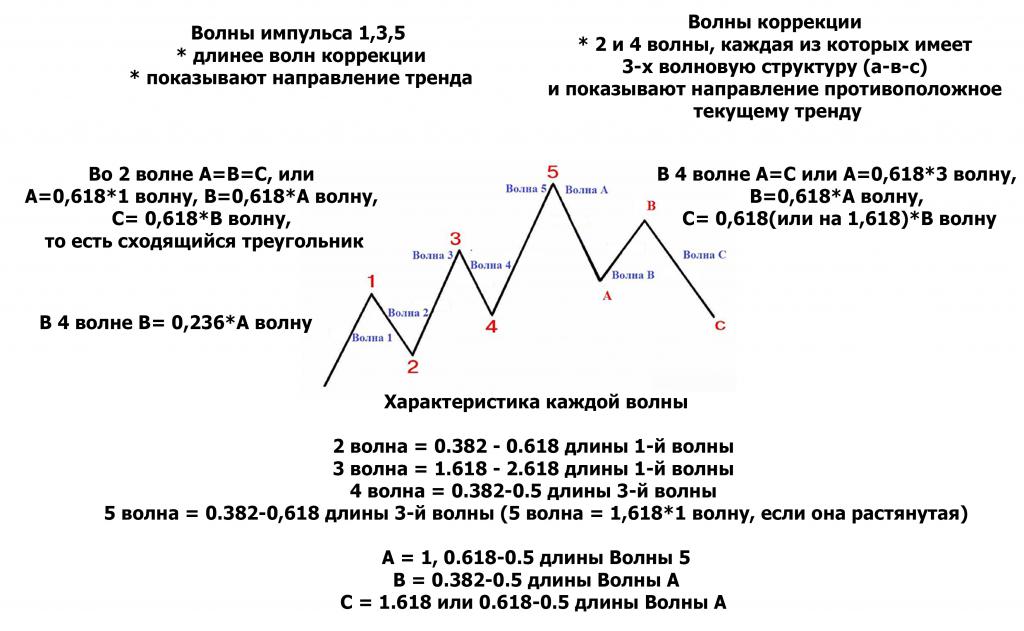

Za identifikacijo Elliottovega vala mora vzorec izpolnjevati naslednje pogoje:

Val 1> Val 2 <Val 3> Val 4 <Val 5

Korekcija s tremi valovi pomeni trend v nasprotni smeri od prejšnjega vzorca impulza.

Vzorec popravka mora izpolnjevati naslednje pogoje:

Val A> Val B <Val C

Obstajajo tudi drugi vzorci v Elliottovih valovih. To so zigzagi, trikotniki itd. Najpogosteje se uporabljajo analitika in napovedi Elliottovega vala v obliki impulznih valov in korektivnih komponent. Še posebej, ko gre za tehnično analizo trendov.

Razumevanje psihologije mase in Elliottove valovne napovedi

- Val 1 (impulzivno) je rastoči majhen val, lahek pritisk povpraševanja (Bull Move). V valu 1 cene naraščajo zaradi razmeroma majhnega števila udeležencev, ki kupujejo valutne pare, s katerimi se trguje, iz osnovnih ali tehničnih razlogov (špekulacije), zaradi česar so cene višje.

- Val 2 (korektivni) je padajoči val, ki zmanjšuje pritisk v krmi (Bear Move). Po znatni rasti lahko vlagatelji prejmejo temeljne in tehnične signale o nakupu valute. V takem trenutku se val 2 poveča, ko so se ljudje, ki so prvotno kupili, odločili zaključiti posel in zbrati dobiček, medtem ko začetniki začnejo kratke pozicije. Cena se začne v drugačni smeri, vendar praviloma ne presega minimalne začetne pozicije, ki je sprva pritegnila kupce v trenutku vala 1.

- Val 3 (impulzivno) je vedno manjši val pod pritiskom povpraševanja (Bull Move). To je pogosto najdaljši od petih valov, val 3 je stalen val, ko je val 2 privlačil veliko vlagateljev za nakup. Z naraščanjem števila kupcev se povečuje varnostna meja, ki presega najvišjo ceno, ki jo je prvotno ustvaril val 1. Na tej točki je prag odpornosti eden od stebrov.

- Val 4 (korektivni) je majhen val pri tlaku (Bear Move). Na 4. valu se stranke utrudijo (ostanejo brez denarja ali optimizma) in ponovno uporabijo signale za nakup. Na trgu je praviloma še vedno dovolj kupcev, zato je upad tukaj relativno majhen.

- Val 5 (impulzivno) je vedno manjši val pod pritiskom povpraševanja (Bull Move). Val 5 je končno gibanje opazovanega razvoja sekvenc. Zdaj so kupci motivirani z pohlepom, ne s temeljnimi ali tehničnimi razlogi za nakup in ponujanje višjih cen drugje. Normalna cena doseže vrh pred premikom v nasprotno smer.

Kako uporabljati val za trgovanje

Razmislite o tem vprašanju podrobneje. Obstajata dva posebna načina trgovanja z valom Elliot na finančnih trgih.

- Prva in najbolj neposredna zahteva pojasnilo, da je trenutna cena v valovnem krogu Elliott. Nato lahko napovete smer cene in vrednost naslednjega v ciklu.

- Druga aplikacija vključuje uporabo Elliottovega oscilatorja, ki temelji na metodologiji navzkrižne analize konvergence standardnih gibljivih povprečij (MACD). Celotna nastavitev vključuje 5-obdobjeno drseče povprečje kot osnovo za indeks drsečega povprečja in 35-obdobno drseče povprečje kot osnovo za indeks drsečega povprečja. Nato določite preostalo razliko med njimi in ugotovite, ali ste v vzorcu 5-3 ali ne.

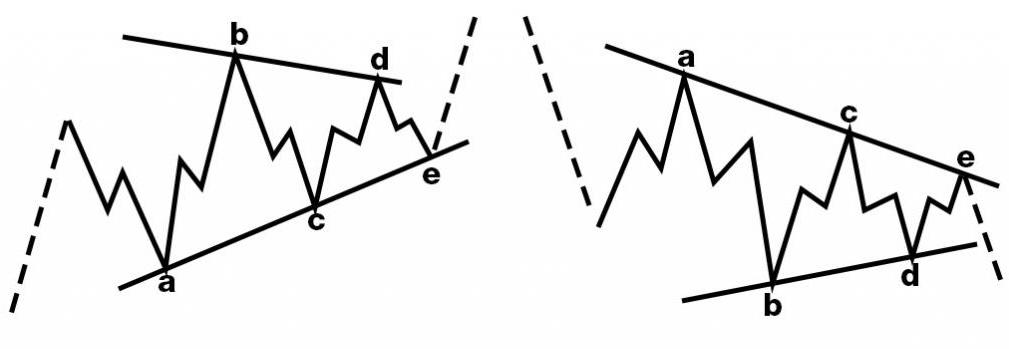

Vzorec valov trikotnika

Trikotnik je Elliottov valni vzorec, ki ga opazimo med stranskimi konsolidacijami trga, sestavljen je iz 5 korektivnih zaporedij. Trikotnik je ravnotežje moči med kupci in prodajalci, ki povzroča bočno gibanje, ki je običajno povezano z zmanjšanjem obsega in nestanovitnosti. Ta vzorec je razdeljen na strukture 3-3-3-3-3, označene kot A, B, C, D, E.

Elliottovi valovi (trikotnik) so vzporedni vzorec, ki se prelomi v smeri prejšnjega gibanja. To se lahko zgodi v valu 4 v impulzni strukturi, val B v cik-cakem in valovnem X-priključku v dveh in treh Elliottovih trojnih strukturah. To se lahko pojavi tudi v Y valu strukture WXY, v tem primeru označuje konec popravka.

Opomba: trikotnik mora biti podprt tudi v indikatorju RSI, kar se nikoli ne zgodi v valu 2 impulzne strukture.

Mnogi valovodi ignorirajo pomembnost zmanjševanja zagona pri oblikovanju trikotnika. V tem primeru je uporaba RSI za filtriranje drugih vrst stranskih konsolidacij zelo potrebna in uporabna. Razumevanje osnov matematike Fibonaccijeva zaporedja je ključ do razumevanja bistva Elliottove valovne teorije, saj gre za roko v roki.

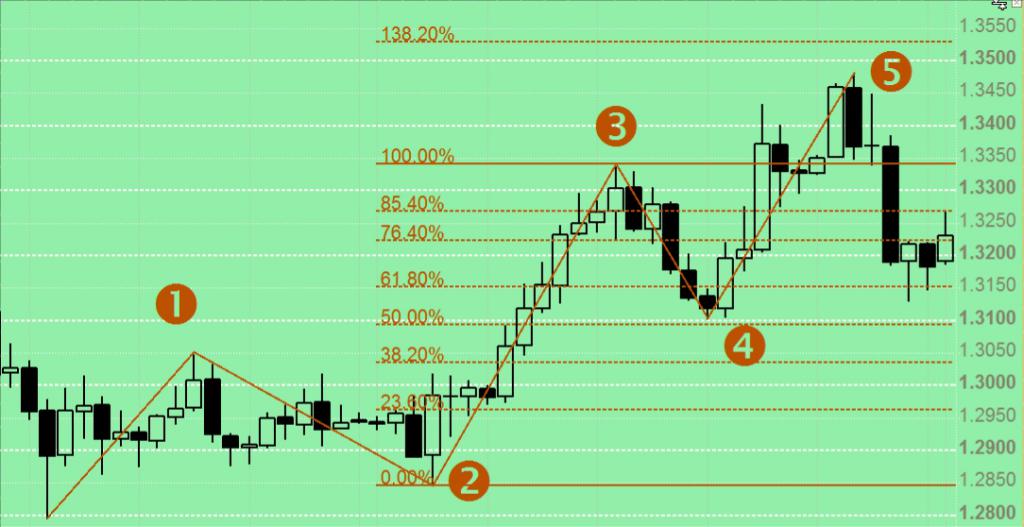

Eden od načinov, na katere lahko trgovec ugotovi konec konsolidacije in najde področja potencialnih obratov, je uporaba Fibonacci nivojev v analitičnem pristopu. Fibonacci je eden najpomembnejših orodij, ki jih uporabljajo vlagatelji, ki raje uporabljajo Elliottovo teorijo valov, in temelji na numeričnem zaporedju, ki ga je razvil matematik Leonardo Fibonacci.

Fibonaccijevi koeficienti, ki so bistveni za trgovanje z binarnimi opcijami in drugimi finančnimi trgi, so 261,8, 161,8, 100, 76,4, 61,8, 50, 38,2 in 23,6%. Ko se cene premoženja premaknejo na te specifične odstotke, lahko trgovci domnevajo, da bo prišlo do nekaterih tržnih ukrepov, kot je obrat ali hitra rast.

Splošni odnosi v teoriji Elliottovih valov s Fibonacci nivoji

Običajno:

- val 2 bo bodisi 50% ali 61,8% prvega vala;

- 3. val bo 161,8% ali 261,8% prvega vala;

- val 4 je 38,2. 50 ali 61,8% tretjega vala;

- val 5 bo 100% prvega vala ali 161,8% četrtega;

- val A je lahko 50, 61,8, 100 ali 161,8% petega vala;

- val B bo bodisi 61,8 ali 50% valov A;

- val C bo enak 161,8 ali 100% valov A ali 161,8% vala B.

Ko se ravni Elliottovega vala in Fibonaccije združijo, lahko trgovec zbere bogate informacije o zelo verjetnih prelomnicah, pa tudi, kje se bo ustavilo naslednje gibanje cen. Zato je zmožnost uporabe pravilne Fibonaccijeve ravni valovi štetja so pomembni za uspešnega trgovca.

Kako trgovati Elliotova teorija valov s Fibonacci nivoji

Pri uporabi Elliottove valovne teorije je najmočnejši val, ki ga morate poznati, tretji val in to velja za najboljši val za trgovanje. Da bi ga lahko pravilno identificirali, mora trgovec najprej analizirati Elliottov val in najti prvi val v smeri novega trenda, ki mu sledi val 2, ki bo korektiven in bo obsegal 61,8 ali 50% ali 38,2% prvega vala.

Ko sta oba od teh valov odkrita in potrjena, lahko investitor poskuša predvideti, kje se bo začel tretji val. Pogosto lahko na začetku tretjega vala trgovec vidi tudi Elliottove valove, katerih graf je bodisi Bata ali Gartley. Podobno kot tretji val, je peta tudi dobra priložnost za trgovanje z binarnimi možnostmi in doseže nekje med 50 in 161,8% četrtega vala, pogosto enake velikosti kot val 1.

Peti val in tretji val sta dva Elliotta impulzna valovanja, pri katerih lahko pride do prodaje. Oba vala se pojavita v fazi trenda in pomembno je vedeti, da bo splošni premik trendov ustvaril tudi dva popravka. Težko jih je trgovati, priložnosti za dobiček pa so nizke. Ko je faza trenda, ki se konča s petim valom, dokončana, lahko pričakujemo val A, B in C splošne korekcije, ki se pojavi znotraj korektivne faze, in val C je verjetno najboljša možnost za trgovanje.

To je posledica dejstva, da je to najmočnejši od korekcijskih valov, ki je po svojih značilnostih podoben impulznemu valu 3. Ponavadi mora trgovec čakati 50-61,8% korekcije valovanja A pred vstopom v novo smer vala C.

Priporočila za trgovanje na Fibonaccijevih valovih

Nasveti in namigi za trgovanje so opisani spodaj.

Ko vlagatelji opazujejo strukturo s petimi valovi ali pričakujejo, da se bo to zgodilo na finančnih trgih, morajo biti še posebej previdni. To je posledica dejstva, da je rezultat odvisen od tega, kateri od valov je največji, in uporaba 161,8% Fibachonijevega povečanja je pomembna. Pri tem je ključno načelo zamenjave, saj ga je treba opazovati s korektivnimi valovi (tj. 2. in 4.) in brez njih bo gibanje zelo dobro.

Konsolidacija je začetna teza, da je trg dejansko v korektivni fazi in se ne razvija z impulzivnim gibanjem. Ko je to ugotovljeno, mora trgovec izmeriti celotno dolžino prvega vala in ga nato projicirati od končne točke četrtega vala v impulznem gibanju. To je mesto, kjer obstaja možnost, da se bo peti val končal in morajo bodisi pridobiti možnosti »navzgor« ali navzdol - odvisno od časovnega okvira, v katerem je nastal impulzivni premik.

Pomembno pa je, da se zavedamo, da se je v času impulzivnega gibanja tega časa, ko je bil 5. val dopolnjen, cena vrnila na konec tretjega vala.

Tretji valovi impulzivnih gibov so impulzivni.

Skoraj vsak impulzni val bo imel velikost tretjega vala. Ta širitev 3. vala praviloma sledi dolgemu 2. valu. Pogosto bo drugi val najbolj naporen od vseh impulzivnih gibanj in z vrednotenjem njegove strukture lahko vlagatelj dobi dobro predstavo o tem, kaj bo verjetno sledilo po zaključku tretjega vala.

Tretji val impulznega gibanja bi moral biti največji sam po sebi, kar bi trgovcem omogočilo verjetnost, da zaslužijo denar. Da bi to izkoristili, je treba iti v nižja časovna obdobja in videti, če je to gibanje resnično močno. Ali so upoštevana vsa osnovna pravila?

Če je to resnično resnično gibanje, bo v tem primeru četrti val, ki sledi širitvi tretjega vala, kratek. Redko se bo povečala za več kot 38,2% v primerjavi s celotno dolžino tretjega vala, zato mora trgovec svoje naročila dati v višini 38,2% v primeru gibanja medijev in enake vrednosti naročil v primeru medvedov. ".

Opazovanje petega vala

Ker peti val redko daje napake, bo privzeto peti val, ki sledi četrtemu, v času impulzivnega bikovskega premika ali padcev impulzivnega medvedjega premika narasel na maksimum prejšnjega 3. vala.

Če se to zgodi, mora trgovec poiskati ceno za naložbene možnosti. Da bi našli to ceno, je potrebno izmeriti dolžino celotnega prvega vala in ga odšteti 61,8%, saj to ponavadi kaže na dolžino 5. vala. Po tem je potrebno naročiti vstop na trg v smeri, v kateri poteka peti val. Če se peti val nadaljuje nad to stopnjo, to kaže, da se trg premika proti ravni 161,8% prvega vala in da je potrebno bolj agresivno trgovanje.

Trgovanje s teorijo Elliottovih valov je sprva težko. Vendar pa lahko uporaba Fibonacci orodij doseže pomembne rezultate. Knjiga "Valovi Elliott" s to metodo zagotavlja vsa potrebna znanja in veščine za trgovanje na finančnih trgih.